تورم در ایران ریشه پولی دارد یا مالی؟

ریشه در تاریکی

کد خبر: 8491

بهترین مطلع برای آغاز یک گزارش در مورد تورم و ریشههای آن، چه میتواند باشد؟ برای مثال میتوان اینگونه شروع کرد که برابر گزارش مرکز آمار ایران، نرخ تورم نقطهبهنقطه در تیرماه 1402 معادل 4 /39 درصد بوده و این یعنی خانوارها باید برای خرید یک سبد کالا و خدمات یکسان 4 /39 درصد بیشتر نسبت به تیرماه 1401 هزینه کنند...

بهترین مطلع برای آغاز یک گزارش در مورد تورم و ریشههای آن، چه میتواند باشد؟ برای مثال میتوان اینگونه شروع کرد که برابر گزارش مرکز آمار ایران، نرخ تورم نقطهبهنقطه در تیرماه 1402 معادل 4 /39 درصد بوده و این یعنی خانوارها باید برای خرید یک سبد کالا و خدمات یکسان 4 /39 درصد بیشتر نسبت به تیرماه 1401 هزینه کنند؛ یا مثلاً اینکه نرخ تورم سالانه در تیرماه 1402 معادل 5 /47 درصد بوده است. یعنی متوسط سطح عمومی قیمتها در 12 ماه منتهی به تیر 1402 نسبت به 12 ماه منتهی به تیر 1401 معادل 5 /47 درصد افزایش یافته که در دنیای اقتصاد امروز رقم بسیار بالا و قابل ملاحظهای است. اگرچه شروع گزارش با این اعداد و ارقام شاید ناراحتکننده به نظر برسد اما واقعیت زندگی برای خانوار ایرانی بسیار پرفشارتر و سختتر از آن است که ما در سطور گزارشها و مقالات علمی اقتصاد میخوانیم.

خوشبختانه یا متاسفانه، تورم از معدود شاخصهای کلان اقتصادی است که برای خانوار و بنگاه تا حد زیادی ملموس و مشهود است. البته بالا رفتن مقطعی قیمت یک یا چند کالا با نوسانهای طبیعی عرضه و تقاضا در بازار را نباید مصداق تورم به حساب آورد، اما در اقتصادی که چندین دهه است از تورم مزمن رنج میبرد مردم به خوبی آگاه هستند که سطح عمومی قیمتها بهطور مدام با سرعتهای متفاوت در حال افزایش است و از سالی به سال دیگر و از ماهی به ماه بعد و حتی در شرایط بدتر روزانه تغییر میکند و بالاتر میرود. اگر بخواهیم تعریف علمی و مورد اجماع اقتصاددانان را از تورم بیان کنیم باید آن را افزایش مستمر سطح عمومی قیمتها در یک بازه زمانی بلندمدت بدانیم؛ تورم عاملی است که باعث میشود تقریباً تمام کالاها و خدمات، مگر آنها که مانند انرژی قیمت دستوری دارند، در یک بازه زمانی مثلاً 12 ماه به بالا بهطور مستمر افزایش داشته باشند. بهطور طبیعی در اقتصادهای مختلف، افزایش سطحی عمومی قیمتها یا تورم در ارقام پایین کمتر از پنج درصد پذیرفته شده است و انگیزهای برای رشد تقاضا و مصرف، سرمایهگذاری، کارآفرینی و نوآوری محسوب میشود اما ورود تورم به نرخهای بالاتر و ماندگاری آن در درازمدت آسیبهای جدی و مخرب برای بنیانهای اقتصاد و رفاه جامعه دربر دارد.

در همین رابطه بسیار مهم است که ابتدا دید و درک درستی نسبت به مفهوم تورم داشته باشیم. پرویز خوشکلامخسروشاهی، توضیح میدهد که اقتصاددانان باید برای سیاستگذار و عموم مردم این مفاهیم را روشن کنند که افزایش قیمت یک یا چند کالا بهصورت مقطعی و در یک بازه زمانی محدود نباید به افزایش تورم تعبیر شود، یا حتی افزایش قیمتهای نسبی نیز بهخودی خود به معنای بالا رفتن تورم نیست؛ بلکه تورم همانطور که گفته شد افزایشهای مستمر در سطح عمومی قیمتهاست که در یک بازه زمانی نسبتاً بلندمدت رخ میدهد. البته در یک چرخه تشدیدشونده افزایش قیمتها بهخصوص قیمتهای نسبی میتواند در تشدید انتظارات تورمی و تورم اثرگذار باشد. مثلاً قیمت ارز که در اقتصاد متکی به واردات ما روی بخش زیادی از کالاها اثرگذار است با بالا بردن انتظارات تورمی در جامعه موجب تسریع بروز و نمود تورم در قیمتها در بازار میشود.

تورم در کجا ریشه دارد؟

اما تورم ناشی از چیست و چگونه در یک اقتصاد ایجاد میشود؟ نقل قول مشهوری از ادگار فیدلر، اقتصاددان آمریکایی، وجود دارد که میگوید: «اگر یک سوال یکسان را از پنج اقتصاددان بپرسید، پنج پاسخ متفاوت خواهید شنید و اگر یکی از آنها هاروارد رفته باشد، شش پاسخ خواهید داشت.» البته وضعیت در مورد تورم و ریشههای آن تا حدود زیادی بهتر است. در دنیا اجماعی نسبی بین اقتصاددانان وجود دارد که ریشه تورم به آن معنی که پیشتر بیان شد رشد نقدینگی است. اقتصاددانان کلاسیک و نئوکلاسیک که جریان اصلی اقتصاد را تشکیل میدهند برای توضیح تورم از نظریه مقداری پول بهره میبرند که عبارت است از: «تغییرات نقدینگی + تغییرات سرعت گردش پول = تغییرات قیمتها (تورم) + تغییرات حقیقی تولید».

این عبارت بیانگر آن است که اگر تغییرات نقدینگی مثبت باشد، چنانچه افزایش تولید رخ ندهد، با توجه به اینکه سرعت گردش پول در بلندمدت ثابت است، سطح قیمتها افزایش خواهد یافت. کلاسیکها و نئوکلاسیکها تورم را یک مساله پولی میدانند. مسعود نیلی در گفتوگو با تجارت فردا (شماره 506 منتشرشده در 24 تیر 1402) میگوید: «در اقتصاد کلان در مورد مساله «تورم» اجماع گستردهای میان اقتصاددانان در سطح دنیا وجود دارد که به توفیق کنترل شگفتانگیز تورم و دستیابی به نرخهای زیر پنج درصد منجر شده است. علم اقتصاد کلان سالهاست به حدی از بلوغ رسیده که دیگر میتوان تورم را یک متغیر تحت کنترل نامید. در علم اقتصاد کلان این اتفاق نظر وجود دارد که عامل اصلی تورم، رشد نقدینگی است. همانطور که میدانیم رشد نقدینگی در اقتصاد ایران در مقایسه با نرخهای معمول رشد نقدینگی در اقتصادهای دنیا بسیار بالاست. اگر از اقتصاددانان مختلف در دنیا بپرسیم که رشد بالای 20 درصد نقدینگی در اقتصاد ایران را چطور ارزیابی میکنند، قطعاً میگویند این نرخ رشد نقدینگی که هر سه سال حجم نقدینگی را دو برابر میکند، بسیار خطرناک است.»

پولگرایان (Monetarists) یا به عبارتی پیروان نظریات میلتون فریدمن هم از نظر تفکر در مورد تورم بسیار نزدیک به نئوکلاسیکها هستند. گفتههای فریدمن در مورد ریشههای تورم بسیار معروف است و به کار برده شده است. فریدمن میگوید: «تورم همیشه و همهجا یک پدیده پولی است. تورم همیشه و همهجا نتیجه پول زیادی است که با سرعت بالاتری نسبت به تولید افزایش یافته است. از طرفی گام مهم بعدی درک این مساله است که در دوران مدرن کنترل مقدار پول در اختیار دولت است. مردم میگویند تورم توسط فعالان اقتصادی حریص یا اتحادیههای زیادهخواه یا مشتریان ولخرج ایجاد میشود. درست است که فعالان اقتصادی حریص هستند، اصلاً چه کسی حریص نیست؟ اتحادیههای تجاری هم زیادهخواه هستند، کدام یک از ما نیستیم؟ تردیدی هم نداریم که مشتریها ولخرج هستند، حداقل هر مردی این را در مورد همسرش میداند! اما هیچکدام از آنها تورم ایجاد نمیکنند؛ به یک دلیل ساده، به این خاطر که نه فعالان اقتصادی، نه اتحادیهها و نه زنان دستگاه چاپ پول ندارند.»

نظرات فریدمن در مورد تورم البته مورد تاکید و اجماع بسیاری از اقتصاددانان است، با این حال در کشور ما نقلقول مشهور فیدلر تا حدود زیادی صادق است چرا که تفاوت ایدهها در مورد ریشههای تورم تنوع زیادی دارد. برخی تورم را ناشی از سیاستهای پولی میدانند و برخی دیگر ناشی از سیاستهای مالی یا ترکیبی از هر دو؛ برخی عامل اصلی تورم در ایران را بانکهای خصوصی میدانند و برخی جهش نرخ ارز؛ عدهای دولت را مقصر میدانند و گروهی دلالان و سفتهبازان را. شاید به همین دلیل است که مدتهاست برای تورم در اقتصاد ایران چارهای اندیشیده نشده است. برخی از اقتصاددانان و صاحبنظران اقتصادی دو برابر شدن تورم در چند سال اخیر را ناشی از جهش نرخ ارز میدانند و از همین رو تمام توصیههایشان به سیاستگذار معطوف به کنترل نرخ ارز و تلاش برای تثبیت آن در یک نرخ و حتی کاهش قابل توجه قیمت آن به صورت دستوری است. بهطوری که حسین صمصامی، استاد اقتصاد دانشگاه شهید بهشتی، در توصیههای ششبندی در یک برنامه تلویزیونی برای اصلاح اقتصاد و کنترل تورم خواستار این شد که اول تمامی نرخهای موجود ارز باطل و یک نرخ ثابت آن هم در قیمتی کمتر از 20 هزار تومان که از سوی دولت تعیین میشود، معتبر شناخته شود، چون بازار صلاحیت تعیین قیمت ارز را ندارد؛ دوم اینکه پیمانسپاری ارزی به صورت 100 درصد اجرا شود؛ سوم اینکه به واردات کالاهای ضروری نظم بخشیده و از ورود کالاهای غیرضرور جلوگیری شود؛ چهارم باید با قاچاق ارز بهطور شدیدی برخورد شود؛ پنجم صرافیها ساماندهی و صرافیهای متخلف شناسایی و تعطیل شود، و ششم اینکه یک بسته سیاستی برای مهار رسانهها و فضای مجازی نیز تدوین و اجرایی شود. این نظرات که اگرچه باید آن را به نوعی شکل افراطی مواجهه اقتصاددان و سیاستگذار با شرایط فعلی کنونی اقتصاد دانست چندان دور از ذائقه و سلیقه دولت هم نیست و شاید یکی از نمودهای عینی آن اقدام بانک مرکزی برای تعطیلی نهادی با عنوان کانون صرافان باشد که فارغ از کارکرد آن بیشتر نوعی برخورد چکشی در مواجهه با نهادهایی است که اگر هم تخلفی دارند، بستر آن بهوسیله خود سیاستگذار پولی و دولت ایجاد شده است.

صاحبنظرانی که اخیراً توجه بیشتری روی سیاستهای مالی در ایجاد تورم دارند، چنین استدلال میکنند که زنجیره کسری بودجه دولت و پیامدهایش، مهمترین عامل تعیینکننده سطح عمومی قیمتهاست به گونهای که شوکهای مالی از کانال اثرات محدودیتهای بودجهای بر تقاضای کل تاثیر میگذارد؛ بنابراین، تعهد متولی پولی (بانک مرکزی) بر یک سیاست پولی قاعدهمند برای تضمین ثبات قیمتها و پایین آوردن نرخ تورم، ناکافی است. به عقیده این طیف از تحلیلگران، حداقل در بلندمدت، این محدودیتهای بودجه دولت است که سیاستهای پولی و سیاستهای مالی را تعیین میکند چرا که اگر بانک مرکزی در مقابل پولی کردن کسری بودجه دولت مقاومت کند، شاهد رشد قابل توجه نسبت بدهی دولت به تولید ناخالص داخلی خواهیم بود که این رشد قابل توجه بدهی دولت نیز به هرچه بالا رفتن نرخ بهره اوراق بدهی دولتی و... منتهی میشود و نمیتواند ادامهدار باشد. بنابراین در نهایت یا متولی سیاست مالی (دولت) یا متولی سیاست پولی (بانک مرکزی) باید در مقابل یکدیگر کوتاه آمده و سیاست خود را تغییر دهند و عمدتاً هم این بانک مرکزی است که در مقابل دولت کوتاه میآید و به پولی شدن کسریها و نیازهای مالی دولت تن میدهد. برای درک بهتر عواملی که میتوانند تورم ایجاد کنند یا در تشدید شرایط تورمی اثرگذار باشند، حسین صبوریکارخانه، تحلیلگر اقتصادی، یک بررسی اجمالی در مورد عوامل مورد بحث اقتصاددانان و نتایج مطالعات آنها بیان کرده که ریشههای تورم را به سه دسته کلی تقسیم میکند: عوامل اقتصاد کلان، عوامل سیاسی و عوامل نهادی و ساختاری. البته باید در نظر گرفت که وزن و سهم این عوامل با توجه به ساختار نظام سیاسی و شرایط اقتصادی کشورها متفاوت است. بهطور مشخص در اقتصادهای توسعهیافته عواملی چون رشد نقدینگی در برابر عوامل برونزا نقششان کمرنگ شده در حالی که در اقتصادهای در حال توسعه همچنان عامل مسلط در ایجاد تورم مزمن و پایدار رشد حجم پول است.

اقتصاد، سیاست و ساختار

17عوامل اقتصاد کلان ایجاد تورم همان پول و رشد تقاضای آن است که موجب رشد کلهای پولی میشود. در شرایطی که عواملی مانند پایه پولی، نقدینگی و انتظارات تورمی رشد میکند افزایش تورم ناگزیر خواهد بود. اقتصاددانان برای مواجهه با این عوامل سیاستگذار را به سیاستهای پولی محدودکننده (Restrictive) ارجاع میدهند چرا که این باور وجود دارد که رشد حجم پول با افزایش تورم رابطهای تقریباً یکبهیک دارد و رشد پول بیش از آنچه مابهازایش در اقتصاد تولید شده باشد، موجب افزایش تورم با نسبتی تقریباً مشابه میشود. البته ذکر این نکته ضروری است که در اقتصادهایی که برای سالهای متمادی نرخ تورم پایین دارند، از جمله اغلب اقتصادهای توسعهیافته، رابطه بین رشد حجم پول و تورم ضعیفتر شده است. یعنی به دلایل متعددی که خود قابل بحث و بررسی است، از دهه 1990 به بعد در اقتصادهایی که تورم باثبات و پایین دارند، این فرضیه مطرح است که نقش رشد نقدینگی در افزایش تورم کمتر شده و در مقابل عوامل برونزا مانند رشد قیمتهای جهانی انرژی، ایجاد اختلال در زنجیره تامین نقش پررنگتری در نوسانات تورمی ایجاد کرده و سهم بالایی در تغییرات تورمی داشتهاند.

با این حال در اقتصادهایی که تورم بالا و پایداری دارند مانند اقتصاد ایران، بدون تردید «رشد نقدینگی» عامل مسلط در ایجاد تورم است. البته اینکه رشد نقدینگی درونزا یا برونزا باشد خود مسالهای دیگر بین اقتصاددانان حوزه پولی و مالی است. شاید این را بتوان یکی از نقاط افتراق بین اقتصاددانان پولگرا (Monetarist) یا مالیگرا (Fiscalist) در نظر گرفت چرا که همچنان در اقتصاد ما بحث زیادی روی تفوق سیاستهای مالی بر سیاستهای پولی و مساله درونزا یا برونزا بودن پول مطرح است. در واقع در دیدگاه مالیگراها رشد نقدینگی ناشی از سیاستهای مالی است. در مقابل هم عدهای معتقدند که مسوولیت رشد نقدینگی تمام و کمال با بانک مرکزی به عنوان متولی سیاست پولی است. مالیگراها به این میپردازند که هرچقدر رشد پایه پولی و نقدینگی را محدود و برای تورم هدفگذاری کنیم، بدون توجه به سیاستهای مالی به هدف نخواهیم رسید چون رشد پول درونزاست.

فارغ از اختلافنظر پولگراها و مالیگراها که بیشتر به آن خواهیم پرداخت، مساله نرخ ارز هم یکی دیگر از عوامل اقتصاد کلان است که میتواند بر تورم اثرگذار باشد. اینکه در یک اقتصاد، نظام ارزی به صورت کاملاً آزاد، شناور مدیریتشده یا محدودشده در اختیار دولت باشد، در شرایط تراز پرداختها و تورم اثرگذار است. مساله اثرگذاری نرخ ارز در تورم در اقتصاد ایران بهطور مشخص دو دیدگاه ایجاد کرده است. یک دیدگاه که در حال حاضر میتوانیم بگوییم مروجان و طرفدارانش در دولت یا نهادهای نزدیک به دولت حضور دارند، معتقد است تورم سالهای اخیر ناشی از افزایش نرخ ارز است. یعنی تورم ناشی از فشار هزینه است، نه فشار تقاضا. این دیدگاه میگوید با افزایش نرخ ارز، فشار هزینه بالا میرود که هم قیمتها را بالا میبرد و هم به انتظارات تورمی دامن میزند و در نتیجه تورم ایجاد میشود. اما مساله این است که وقتی میانگین تورم مزمن و پایدار برای بیش از چهار دهه نزدیک به 20 درصد باشد که رقم بسیار بالایی است و اکنون به بیش از دو برابر افزایش یافته است، نمیتوان از سهم مسلط رشد نقدینگی غافل شد. نکته مهم اینکه در دورههای زیادی که دولت برای تثبیت نرخ ارز تلاش و هزینه کرده است، نتیجه تورم بالا با میانگین نزدیک به 20 درصد بوده است. از اینرو در سهم مسلط رشد نقدینگی نباید تردیدی داشت اما میتوان جهش نرخ ارز را با توجه به اثرگذاری آن بر قیمت بخش عمدهای از کالاها و مواد اولیه، نهادهها و هزینه-فرصت، روی تشدید تورم اثرگذار دانست. نرخ ارز عامل مهمی است که همزمان هم معلول تورم است و هم اثرگذار روی آن.

با توجه به اختلافنظر عمدهای که در مورد نقش نرخ ارز در تورم وجود دارد، به نظر میرسد در تحلیل شرایط اقتصاد ایران، در ابتدا باید اساساً روی خود مفهوم «ارز» نیز مداقه بیشتری داشت. پرویز خسروشاهی معتقد است که باید یک نکته مهم را به خاطر داشت که ارز حاصل از صادرات نفت که اصلیترین منبع ارزی اقتصاد ایران است با ارز حاصل از صادرات دیگر کالاهای ساختهشده تفاوت ماهوی دارد. به گفته او، ارزی که از صادرات نفت به دست میآید نوعی ارز رانتی است. با توجه به قیمت نفت در بازارهای جهانی و هزینه پایین استخراج نفت، عملاً بخش غالب قیمت ارزی یک بشکه نفت، نوعی ارز رانتی است که به دست دولت میافتد و از این منظر دولت به راحتی میتواند از آن برای سرکوب قیمت دیگر کالاها استفاده کند. در صورتی که بخش زیادی از ارز ناشی از صادرات کالاهای غیرنفتی مربوط به هزینههای ساخت و تولید کالاست. از این جهت ارز نفتی ایران با ارز حاصل از صادرات پارچه یا کفش متفاوت است؛ بنابراین میان نقش و کارکرد و اثرگذاری ارز در اقتصاد ایران با ارز در اقتصاد ویتنام یا اقتصاد ترکیه که کالاهای ساختهشده تولید و صادر میکنند، نیز تفاوت قابل توجهی وجود دارد. در اقتصاد ایران دولت ارزی رانتی در اختیار دارد که با کمترین هزینه و تقریباً رایگان در اختیارش قرار گرفته است و در نتیجه میتواند از آن به عنوان ابزار سرکوب قیمت دیگر کالاها استفاده کند.

دسته دوم، عوامل سیاسی است که در دو دهه اخیر مدنظر قرار گرفته و مولفههایی چون میزان باز بودن و بسته بودن نظام اقتصادی و سیاسی، نظام نرخ ارز، سطح فساد، نابرابری و شکل توزیع درآمد که بسیار وابسته به ساختار سیاسی کشورهاست هم میتواند در شکلگیری تورم موثر باشد. این عوامل است که باعث میشود یک اقتصاد دچار کسری بودجه یا رشد پایه پولی شود.

دسته دیگر هم عوامل نهادی و ساختاری است. برای مثال استقلال بانک مرکزی یک عامل نهادی است. یعنی تا زمانی که بانک مرکزی مستقل نباشد نمیتوان پایه پولی را کنترل کرد. عوامل ساختاری مانند قیمتگذاری دستوری هم باعث شده است که نتوانیم تورم تکرقمی پایدار داشته باشیم. تجربه هم نشان داده است که هر زمان تورم کاهش یافته و حتی تکرقمی شده است، بلافاصله در سال بعد مجدد افزایش یافته و در سطح پایین باقی نمانده است چون عوامل ساختاری اجازه پایین ماندن تورم را به ما نمیدهد.

سیاست پولی یا سیاست مالی؟

ایدههای مالیگراها در تئوری تورم، در دهه 1990 نمایان شد. این گروه از اقتصاددانان این نظریه را مطرح میکنند که تورم بیش از آنکه یک پدیده پولی باشد، یک پدیده مالی یا بودجهای است. در واقع مالیگراها مهمترین عامل تورم را کسری بودجه و شوکهای سیاست مالی ناشی از آن میدانند. براساس رویکرد فریدمن اگر بانک مرکزی سیاست پولی قاعدهمند داشته باشد و هدفگذاری تورم و کلهای پولی را انجام دهد، ثبات قیمتها در اقتصاد تضمین میشود و تورم کاهش مییابد اما مالیگراها این را کافی نمیدانند و بهطور کلی رویکرد مالی در تورم را به دو شکل میتوان دید: اول شکل ضعیف تئوری مالی تورم و دیگری شکل قوی آن.

توماس سارجنت و نیل والاس اقتصاددانانی بودند که در دهه 1990 روی این تئوری کار کردند. در تئوری ضعیف مالی، فرض اولیه این است که دولت بودجهاش را به صورت مستقل تدوین و کسری یا مازاد آن را هم اعلام کند. از طرفی منابعی را هم که باید از طریق چاپ پول تامین کند، مشخص کند. در این شرایط تئوری ضعیف میگوید با توجه به مشخص بودن کسری بودجه و چاپ پول انتظار میرود سیاست پولی مطابق با کسری بودجه و تامین مالی مشخص شود. پس سیاست مالی و بودجهای دولت است که تعیین میکند نرخ تورم چقدر باشد.

زمانی که دولت برای انتشار اوراق بدهی محدودیت دارد، مجبور میشود که پول خلق کند و سیاست پولی راهی جز خلق پول و تن دادن به تورم ندارد. در واقع در این شرایط سیاست پولی منفعل است. توماس سارجنت میگوید در بازی جوجه (Chicken Game) بین بانک مرکزی و دولت برای تامین کسری همیشه دولت برنده است. چون بانک مرکزی نمیتواند در برابر دولت بایستد چرا که مقاومت بانک مرکزی به نکول بدهیهای دولت بهخصوص در کشورهای در حال توسعه منجر میشود. بنابراین این بودجه دولت است که محرک رشد پایه پولی است.

شکل ضعیف تئوری مالی تورم میتواند تا حدود زیادی تورم موجود در اقتصاد ما را توضیح دهد. به همین دلیل گفته میشود در اقتصاد ایران سیاست مالی و سیاست پولی یا عرضه پول درونزاست. بنابراین تعهد سیاستگذار پولی نمیتواند سیاست ثبات قیمتها و کاهش تورم را تضمین کند و به همین دلیل است که هدفگذاری تورمی بانک مرکزی در سالهای اخیر بیشتر شبیه یک شوخی است. در حال حاضر مقاومت بانک مرکزی موجب افزایش قابل توجه بدهی دولت شده است. این شرایط نمیتواند ادامهدار باشد چون دولت نمیتواند مقدار زیادی اوراق در بازار چاپ کند و به قول سارجنت این بانک مرکزی است که حتی در شرایط استقلال نسبی در برابر دولت کوتاه میآید. بنابراین این سیاست مالی است که نرخ تورم آتی را مشخص میکند.

اما در اقتصادهای توسعهیافته تئوری قوی مالی تورم حاکم است چون آنجا بازار مالی پیچیدهتر و تنوع ابزاری بالاتر است. برای مثال عملیات بازار باز فدرالرزرو از نظر حجم و عمق بسیار گسترده و عمیق است و مانند اقتصاد ما صرفاً نرمافزاری نیست که محدود به استقراض بانکها از بانک مرکزی شود. در آمریکا اتصال عملیات بازار باز به بازار سرمایه فضای بسیار بزرگی با ابزارهای متنوع ایجاد کرده و به همین دلیل است که استقلال بانک مرکزی تا حدود زیادی واقعی است و فدرالرزرو میتواند چک دولت را به اصطلاح پاس نکند. دولت هم راههای دیگری پیشروی خودش دارد و میتواند به بازارهای مالی و سرمایه مراجعه کند که متصل به بازار پول است. به دلیل اینکه در این شرایط، استقلال بانک مرکزی واقعیتر و عملیاتیتر است. در نتیجه امکان پولی نکردن کسری بودجه وجود دارد. در چنین اقتصادی است که فدرالرزرو در یک مدت نسبتاً کوتاه با سیاست افزایش نرخ بهره، تورم بالاتر از 9 درصد را به حدود سه درصد کاهش میدهد و آن را کنترل میکند.

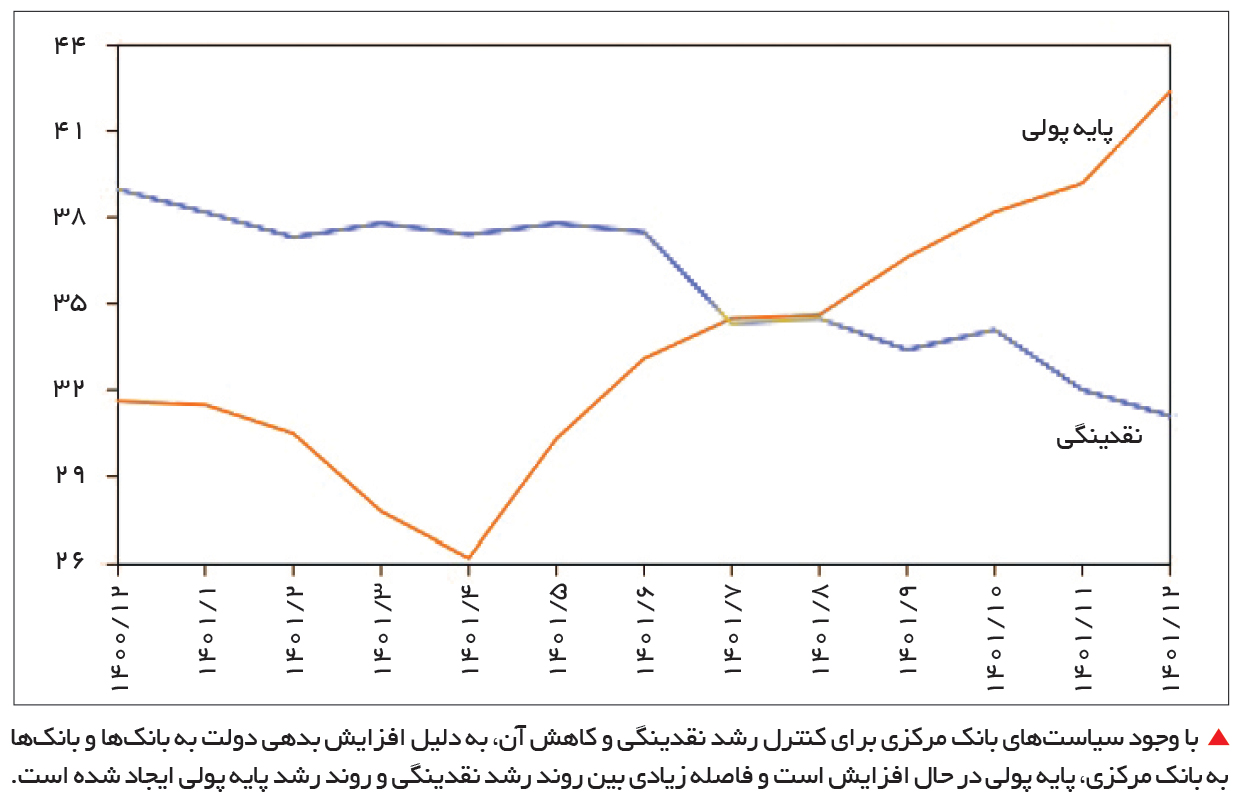

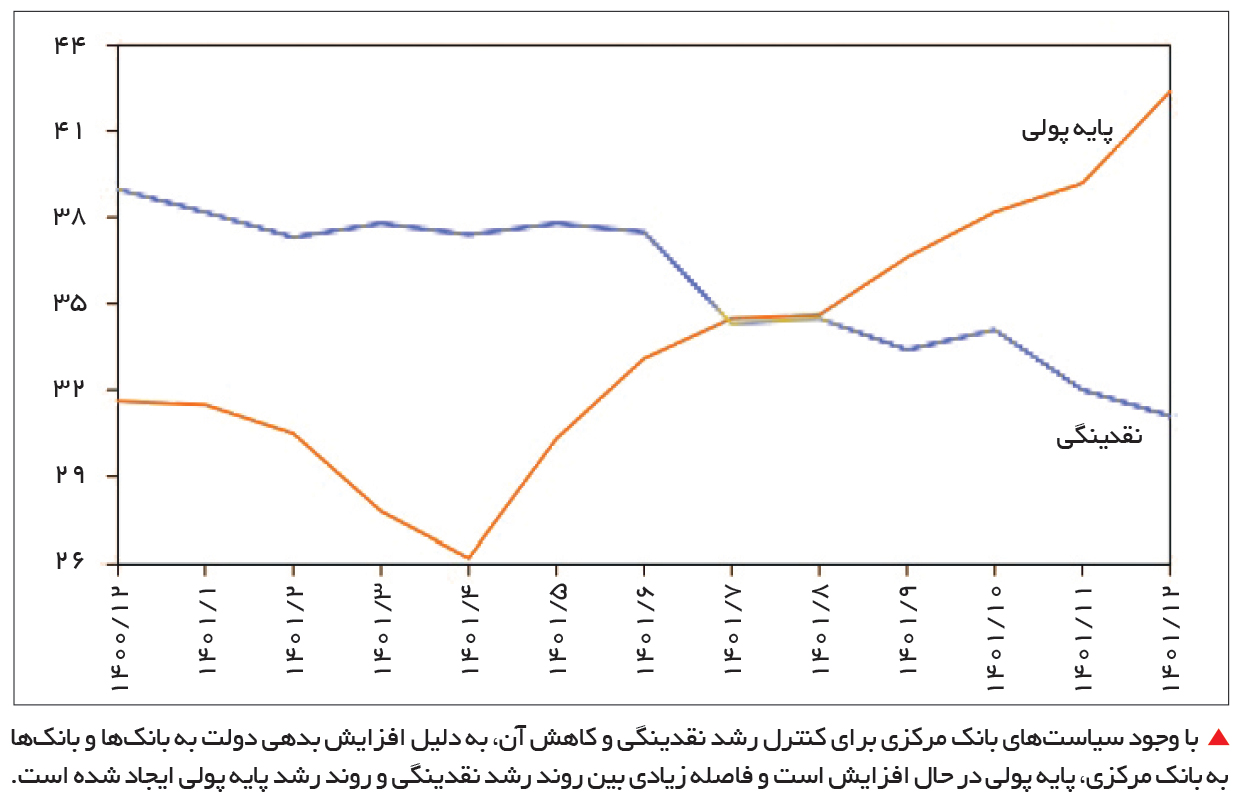

گاهی برخی از تحلیلگران با اشاره به رشد حدود 30درصدی نقدینگی در اقتصاد آمریکا و تورم بسیار پایین آن، منکر رابطه رشد نقدینگی و تورم میشوند اما این تحلیل نتیجه بیتوجهی به عوامل مهم دیگری مانند باز بودن اقتصاد آمریکا، جهانی شدن و قرار گرفتن آن در زنجیره ارزش با دیگر کشورها و کنترل نرخ تورم در ارقام بسیار پایین برای سالهای طولانی است. به این دلایل رابطه میان رشد نقدینگی و تورم در این اقتصاد تضعیف شده و اثر عوامل برونزا قویتر شده است. در حالی که در اقتصاد ایران حتی زمانی که بانک مرکزی در برابر خواستههای دولت ایستادگی میکند، دولت به سراغ منابع نظام بانکی میرود. دولت از بانک مرکزی استقراض نکرده اما به منابع نظام بانکی دستدرازی کرده بهطوری که بدهی دولت به نظام بانکی در سال 1401 حدود ۴۰۹ هزار میلیارد تومان افزایش پیدا کرده است. بدهی بانکها هم به بانک مرکزی ۲۴۵ هزار میلیارد تومان افزایش یافته است که به معنای برداشت غیرمستقیم دولت از منابع بانک مرکزی و افزایش پایه پولی است. از زمانی که نسبت کسری بودجه به کل بودجه و تولید ناخالص داخلی واقعی به بیش از دو برابر رسیده، نرخ تورم هم بیش از دو برابر شده است. در واقع یک رابطه قوی میان این دو متغیر وجود دارد.

بازخوانی تاریخ

تورم و کنترل آن اغلب اقتصاددانان را به یاد میلتون فریدمن میاندازد. با این حال فریدمن خود معتقد است که نقش رابرت لوکاس در تبدیل تورم به یک متغیر تحت کنترل بسیار مهم است. او میگوید: «بهدلیل کارهایی که ما (اشاره به کتاب خود با آنا شوارتز) کردیم و بهدلیل کارهایی که باب لوکاس کرد، ما توانستیم امکان رکود و تورم همزمان را پیشبینی کنیم.» آنطور که حسین عباسی، اقتصاددان، روایت میکند، بحث درباره ریشههای تورم و رکود در تمام سالهای بعد از جنگ جهانی دوم از مهمترین بحثهای اقتصاد دنیا بوده است. در آن سالها، تحت تاثیر نظریات کینز، توجه اقتصاددانان به بخش تقاضای اقتصاد معطوف بوده و ریشه دورههای رونق و رکود اقتصادی در نوسانات تقاضای اقتصاد جستوجو میشد. اقتصاددانان نیز در این دوران برای توضیح تورم به سراغ عواملی مثل افزایش هزینهها، اتحادیههای کارگری، میزان تمرکز در صنایع و مواردی از این قبیل میرفتند. با این حال میلتون فریدمن با بررسی رکود اقتصادی و مطالعاتی مفصل به این نتیجه رسید که ریشه تورم را باید در میزان عرضه پول جستوجو کرد. کتاب او که معمولاً با پیشوند بررسی عمیق دادههای اقتصادی توصیف میشود، کاری عمدتاً تجربی بود و نشان میداد که اشتباهات سیاستگذار پولی یا همان بانک مرکزی، نقش اصلی را در تعمیق رکود داشت. رابرت لوکاس برای این نظریه بدیع و انقلابی مبانی تئوریک بنا کرد. الگویی که او معرفی کرد، مدل انتظارات عقلانی بود و همین الگو، نوبل اقتصاد سال 1995 را برای او به ارمغان آورد.

فریدمن معتقد بود که در درازمدت سیاستگذار نمیتواند مردم را فریب بدهد. لوکاس این نظریه را در الگوی انتظارات عقلانی به رفتار آدمیان متصل کرد. او از «انتظارات عقلانی» مردم صحبت کرد که حسابگری مردم را نشان میدهد. طبق الگوی او، وقتی رفتار سیاستگذار اقتصادی قابل پیشبینی باشد، مردم از آن الگو برای پیشبینی تورم استفاده میکنند. لوکاس در سخنرانی خود در زمان دریافت جایزه نوبل عنوان کرد که تغییرات پولی که مردم انتظار آن را دارند، فقط مالیات تورمی است و نرخ بهره اسمی را بالا میبرد اما اثری روی اشتغال و بیکاری ندارد. اما نتیجه نظریهپردازیهای فریدمن و لوکاس چه بود؟ آنها نشان دادند که در وهله نخست نمیتوان با ایجاد تورم، اقتصاد را از رکود خارج کرد و این سیاست شکست میخورد. در وهله دوم نیز نشان دادند که نمیتوان با کنترل قیمتها، تورم را کنترل کرد. اینجا بود که فریدمن گفت تورم همیشه و همهجا پدیدهای پولی است و لوکاس نیز تاکید کرد که ریشه تورم، فقط پول است و تنها عامل ایجاد تورم بانکهای مرکزی هستند.

رابرت لوکاس با استفاده از نقش انتظارات مردم در شکلگیری متغیرهای اقتصادی، راهی را برای کاهش تورم پیشنهاد میکند که به گفته حسین عباسی، برای شرایط کنونی ایران هم صدق میکند. لوکاس میگوید تنها راهی که میتوان تورم را به سرعت کاهش داد این است که انتظارات مردم درباره میزان عرضه پول تغییر کند. تنها راهی که این انتظارات را عوض میکند، تعهد عملی دولت به بودجه متوازن است. تا وقتی که هزینههای دولت با درآمدش همخوانی نداشته باشد، مردم انتظار چاپ پول و تورم را خواهند داشت و در نتیجه رفتارشان را طبق شرایط تورمی هماهنگ خواهند کرد.

بازخوانی همین چند سطر برای سیاستگذار پولی در ایران میتواند درس بسیار مهمی دربر داشته باشد، مردم رفتار سیاستگذار را پیشبینی میکنند و در نتیجه سیاستهای او به سرعت بیاثر میشود، اگر از ابتدا بیاثر نبوده باشد. در نتیجه تنها راه پیشرو برای کنترل تورم، حرکت به سمت بودجهای متوازن است که انتظارات مردم را تغییر دهد، انتظاراتی که چندین دهه تجربه پشت آن خوابیده است.

منبع: تجارت فردا

خوشبختانه یا متاسفانه، تورم از معدود شاخصهای کلان اقتصادی است که برای خانوار و بنگاه تا حد زیادی ملموس و مشهود است. البته بالا رفتن مقطعی قیمت یک یا چند کالا با نوسانهای طبیعی عرضه و تقاضا در بازار را نباید مصداق تورم به حساب آورد، اما در اقتصادی که چندین دهه است از تورم مزمن رنج میبرد مردم به خوبی آگاه هستند که سطح عمومی قیمتها بهطور مدام با سرعتهای متفاوت در حال افزایش است و از سالی به سال دیگر و از ماهی به ماه بعد و حتی در شرایط بدتر روزانه تغییر میکند و بالاتر میرود. اگر بخواهیم تعریف علمی و مورد اجماع اقتصاددانان را از تورم بیان کنیم باید آن را افزایش مستمر سطح عمومی قیمتها در یک بازه زمانی بلندمدت بدانیم؛ تورم عاملی است که باعث میشود تقریباً تمام کالاها و خدمات، مگر آنها که مانند انرژی قیمت دستوری دارند، در یک بازه زمانی مثلاً 12 ماه به بالا بهطور مستمر افزایش داشته باشند. بهطور طبیعی در اقتصادهای مختلف، افزایش سطحی عمومی قیمتها یا تورم در ارقام پایین کمتر از پنج درصد پذیرفته شده است و انگیزهای برای رشد تقاضا و مصرف، سرمایهگذاری، کارآفرینی و نوآوری محسوب میشود اما ورود تورم به نرخهای بالاتر و ماندگاری آن در درازمدت آسیبهای جدی و مخرب برای بنیانهای اقتصاد و رفاه جامعه دربر دارد.

در همین رابطه بسیار مهم است که ابتدا دید و درک درستی نسبت به مفهوم تورم داشته باشیم. پرویز خوشکلامخسروشاهی، توضیح میدهد که اقتصاددانان باید برای سیاستگذار و عموم مردم این مفاهیم را روشن کنند که افزایش قیمت یک یا چند کالا بهصورت مقطعی و در یک بازه زمانی محدود نباید به افزایش تورم تعبیر شود، یا حتی افزایش قیمتهای نسبی نیز بهخودی خود به معنای بالا رفتن تورم نیست؛ بلکه تورم همانطور که گفته شد افزایشهای مستمر در سطح عمومی قیمتهاست که در یک بازه زمانی نسبتاً بلندمدت رخ میدهد. البته در یک چرخه تشدیدشونده افزایش قیمتها بهخصوص قیمتهای نسبی میتواند در تشدید انتظارات تورمی و تورم اثرگذار باشد. مثلاً قیمت ارز که در اقتصاد متکی به واردات ما روی بخش زیادی از کالاها اثرگذار است با بالا بردن انتظارات تورمی در جامعه موجب تسریع بروز و نمود تورم در قیمتها در بازار میشود.

تورم در کجا ریشه دارد؟

اما تورم ناشی از چیست و چگونه در یک اقتصاد ایجاد میشود؟ نقل قول مشهوری از ادگار فیدلر، اقتصاددان آمریکایی، وجود دارد که میگوید: «اگر یک سوال یکسان را از پنج اقتصاددان بپرسید، پنج پاسخ متفاوت خواهید شنید و اگر یکی از آنها هاروارد رفته باشد، شش پاسخ خواهید داشت.» البته وضعیت در مورد تورم و ریشههای آن تا حدود زیادی بهتر است. در دنیا اجماعی نسبی بین اقتصاددانان وجود دارد که ریشه تورم به آن معنی که پیشتر بیان شد رشد نقدینگی است. اقتصاددانان کلاسیک و نئوکلاسیک که جریان اصلی اقتصاد را تشکیل میدهند برای توضیح تورم از نظریه مقداری پول بهره میبرند که عبارت است از: «تغییرات نقدینگی + تغییرات سرعت گردش پول = تغییرات قیمتها (تورم) + تغییرات حقیقی تولید».

این عبارت بیانگر آن است که اگر تغییرات نقدینگی مثبت باشد، چنانچه افزایش تولید رخ ندهد، با توجه به اینکه سرعت گردش پول در بلندمدت ثابت است، سطح قیمتها افزایش خواهد یافت. کلاسیکها و نئوکلاسیکها تورم را یک مساله پولی میدانند. مسعود نیلی در گفتوگو با تجارت فردا (شماره 506 منتشرشده در 24 تیر 1402) میگوید: «در اقتصاد کلان در مورد مساله «تورم» اجماع گستردهای میان اقتصاددانان در سطح دنیا وجود دارد که به توفیق کنترل شگفتانگیز تورم و دستیابی به نرخهای زیر پنج درصد منجر شده است. علم اقتصاد کلان سالهاست به حدی از بلوغ رسیده که دیگر میتوان تورم را یک متغیر تحت کنترل نامید. در علم اقتصاد کلان این اتفاق نظر وجود دارد که عامل اصلی تورم، رشد نقدینگی است. همانطور که میدانیم رشد نقدینگی در اقتصاد ایران در مقایسه با نرخهای معمول رشد نقدینگی در اقتصادهای دنیا بسیار بالاست. اگر از اقتصاددانان مختلف در دنیا بپرسیم که رشد بالای 20 درصد نقدینگی در اقتصاد ایران را چطور ارزیابی میکنند، قطعاً میگویند این نرخ رشد نقدینگی که هر سه سال حجم نقدینگی را دو برابر میکند، بسیار خطرناک است.»

پولگرایان (Monetarists) یا به عبارتی پیروان نظریات میلتون فریدمن هم از نظر تفکر در مورد تورم بسیار نزدیک به نئوکلاسیکها هستند. گفتههای فریدمن در مورد ریشههای تورم بسیار معروف است و به کار برده شده است. فریدمن میگوید: «تورم همیشه و همهجا یک پدیده پولی است. تورم همیشه و همهجا نتیجه پول زیادی است که با سرعت بالاتری نسبت به تولید افزایش یافته است. از طرفی گام مهم بعدی درک این مساله است که در دوران مدرن کنترل مقدار پول در اختیار دولت است. مردم میگویند تورم توسط فعالان اقتصادی حریص یا اتحادیههای زیادهخواه یا مشتریان ولخرج ایجاد میشود. درست است که فعالان اقتصادی حریص هستند، اصلاً چه کسی حریص نیست؟ اتحادیههای تجاری هم زیادهخواه هستند، کدام یک از ما نیستیم؟ تردیدی هم نداریم که مشتریها ولخرج هستند، حداقل هر مردی این را در مورد همسرش میداند! اما هیچکدام از آنها تورم ایجاد نمیکنند؛ به یک دلیل ساده، به این خاطر که نه فعالان اقتصادی، نه اتحادیهها و نه زنان دستگاه چاپ پول ندارند.»

نظرات فریدمن در مورد تورم البته مورد تاکید و اجماع بسیاری از اقتصاددانان است، با این حال در کشور ما نقلقول مشهور فیدلر تا حدود زیادی صادق است چرا که تفاوت ایدهها در مورد ریشههای تورم تنوع زیادی دارد. برخی تورم را ناشی از سیاستهای پولی میدانند و برخی دیگر ناشی از سیاستهای مالی یا ترکیبی از هر دو؛ برخی عامل اصلی تورم در ایران را بانکهای خصوصی میدانند و برخی جهش نرخ ارز؛ عدهای دولت را مقصر میدانند و گروهی دلالان و سفتهبازان را. شاید به همین دلیل است که مدتهاست برای تورم در اقتصاد ایران چارهای اندیشیده نشده است. برخی از اقتصاددانان و صاحبنظران اقتصادی دو برابر شدن تورم در چند سال اخیر را ناشی از جهش نرخ ارز میدانند و از همین رو تمام توصیههایشان به سیاستگذار معطوف به کنترل نرخ ارز و تلاش برای تثبیت آن در یک نرخ و حتی کاهش قابل توجه قیمت آن به صورت دستوری است. بهطوری که حسین صمصامی، استاد اقتصاد دانشگاه شهید بهشتی، در توصیههای ششبندی در یک برنامه تلویزیونی برای اصلاح اقتصاد و کنترل تورم خواستار این شد که اول تمامی نرخهای موجود ارز باطل و یک نرخ ثابت آن هم در قیمتی کمتر از 20 هزار تومان که از سوی دولت تعیین میشود، معتبر شناخته شود، چون بازار صلاحیت تعیین قیمت ارز را ندارد؛ دوم اینکه پیمانسپاری ارزی به صورت 100 درصد اجرا شود؛ سوم اینکه به واردات کالاهای ضروری نظم بخشیده و از ورود کالاهای غیرضرور جلوگیری شود؛ چهارم باید با قاچاق ارز بهطور شدیدی برخورد شود؛ پنجم صرافیها ساماندهی و صرافیهای متخلف شناسایی و تعطیل شود، و ششم اینکه یک بسته سیاستی برای مهار رسانهها و فضای مجازی نیز تدوین و اجرایی شود. این نظرات که اگرچه باید آن را به نوعی شکل افراطی مواجهه اقتصاددان و سیاستگذار با شرایط فعلی کنونی اقتصاد دانست چندان دور از ذائقه و سلیقه دولت هم نیست و شاید یکی از نمودهای عینی آن اقدام بانک مرکزی برای تعطیلی نهادی با عنوان کانون صرافان باشد که فارغ از کارکرد آن بیشتر نوعی برخورد چکشی در مواجهه با نهادهایی است که اگر هم تخلفی دارند، بستر آن بهوسیله خود سیاستگذار پولی و دولت ایجاد شده است.

صاحبنظرانی که اخیراً توجه بیشتری روی سیاستهای مالی در ایجاد تورم دارند، چنین استدلال میکنند که زنجیره کسری بودجه دولت و پیامدهایش، مهمترین عامل تعیینکننده سطح عمومی قیمتهاست به گونهای که شوکهای مالی از کانال اثرات محدودیتهای بودجهای بر تقاضای کل تاثیر میگذارد؛ بنابراین، تعهد متولی پولی (بانک مرکزی) بر یک سیاست پولی قاعدهمند برای تضمین ثبات قیمتها و پایین آوردن نرخ تورم، ناکافی است. به عقیده این طیف از تحلیلگران، حداقل در بلندمدت، این محدودیتهای بودجه دولت است که سیاستهای پولی و سیاستهای مالی را تعیین میکند چرا که اگر بانک مرکزی در مقابل پولی کردن کسری بودجه دولت مقاومت کند، شاهد رشد قابل توجه نسبت بدهی دولت به تولید ناخالص داخلی خواهیم بود که این رشد قابل توجه بدهی دولت نیز به هرچه بالا رفتن نرخ بهره اوراق بدهی دولتی و... منتهی میشود و نمیتواند ادامهدار باشد. بنابراین در نهایت یا متولی سیاست مالی (دولت) یا متولی سیاست پولی (بانک مرکزی) باید در مقابل یکدیگر کوتاه آمده و سیاست خود را تغییر دهند و عمدتاً هم این بانک مرکزی است که در مقابل دولت کوتاه میآید و به پولی شدن کسریها و نیازهای مالی دولت تن میدهد. برای درک بهتر عواملی که میتوانند تورم ایجاد کنند یا در تشدید شرایط تورمی اثرگذار باشند، حسین صبوریکارخانه، تحلیلگر اقتصادی، یک بررسی اجمالی در مورد عوامل مورد بحث اقتصاددانان و نتایج مطالعات آنها بیان کرده که ریشههای تورم را به سه دسته کلی تقسیم میکند: عوامل اقتصاد کلان، عوامل سیاسی و عوامل نهادی و ساختاری. البته باید در نظر گرفت که وزن و سهم این عوامل با توجه به ساختار نظام سیاسی و شرایط اقتصادی کشورها متفاوت است. بهطور مشخص در اقتصادهای توسعهیافته عواملی چون رشد نقدینگی در برابر عوامل برونزا نقششان کمرنگ شده در حالی که در اقتصادهای در حال توسعه همچنان عامل مسلط در ایجاد تورم مزمن و پایدار رشد حجم پول است.

اقتصاد، سیاست و ساختار

17عوامل اقتصاد کلان ایجاد تورم همان پول و رشد تقاضای آن است که موجب رشد کلهای پولی میشود. در شرایطی که عواملی مانند پایه پولی، نقدینگی و انتظارات تورمی رشد میکند افزایش تورم ناگزیر خواهد بود. اقتصاددانان برای مواجهه با این عوامل سیاستگذار را به سیاستهای پولی محدودکننده (Restrictive) ارجاع میدهند چرا که این باور وجود دارد که رشد حجم پول با افزایش تورم رابطهای تقریباً یکبهیک دارد و رشد پول بیش از آنچه مابهازایش در اقتصاد تولید شده باشد، موجب افزایش تورم با نسبتی تقریباً مشابه میشود. البته ذکر این نکته ضروری است که در اقتصادهایی که برای سالهای متمادی نرخ تورم پایین دارند، از جمله اغلب اقتصادهای توسعهیافته، رابطه بین رشد حجم پول و تورم ضعیفتر شده است. یعنی به دلایل متعددی که خود قابل بحث و بررسی است، از دهه 1990 به بعد در اقتصادهایی که تورم باثبات و پایین دارند، این فرضیه مطرح است که نقش رشد نقدینگی در افزایش تورم کمتر شده و در مقابل عوامل برونزا مانند رشد قیمتهای جهانی انرژی، ایجاد اختلال در زنجیره تامین نقش پررنگتری در نوسانات تورمی ایجاد کرده و سهم بالایی در تغییرات تورمی داشتهاند.

با این حال در اقتصادهایی که تورم بالا و پایداری دارند مانند اقتصاد ایران، بدون تردید «رشد نقدینگی» عامل مسلط در ایجاد تورم است. البته اینکه رشد نقدینگی درونزا یا برونزا باشد خود مسالهای دیگر بین اقتصاددانان حوزه پولی و مالی است. شاید این را بتوان یکی از نقاط افتراق بین اقتصاددانان پولگرا (Monetarist) یا مالیگرا (Fiscalist) در نظر گرفت چرا که همچنان در اقتصاد ما بحث زیادی روی تفوق سیاستهای مالی بر سیاستهای پولی و مساله درونزا یا برونزا بودن پول مطرح است. در واقع در دیدگاه مالیگراها رشد نقدینگی ناشی از سیاستهای مالی است. در مقابل هم عدهای معتقدند که مسوولیت رشد نقدینگی تمام و کمال با بانک مرکزی به عنوان متولی سیاست پولی است. مالیگراها به این میپردازند که هرچقدر رشد پایه پولی و نقدینگی را محدود و برای تورم هدفگذاری کنیم، بدون توجه به سیاستهای مالی به هدف نخواهیم رسید چون رشد پول درونزاست.

فارغ از اختلافنظر پولگراها و مالیگراها که بیشتر به آن خواهیم پرداخت، مساله نرخ ارز هم یکی دیگر از عوامل اقتصاد کلان است که میتواند بر تورم اثرگذار باشد. اینکه در یک اقتصاد، نظام ارزی به صورت کاملاً آزاد، شناور مدیریتشده یا محدودشده در اختیار دولت باشد، در شرایط تراز پرداختها و تورم اثرگذار است. مساله اثرگذاری نرخ ارز در تورم در اقتصاد ایران بهطور مشخص دو دیدگاه ایجاد کرده است. یک دیدگاه که در حال حاضر میتوانیم بگوییم مروجان و طرفدارانش در دولت یا نهادهای نزدیک به دولت حضور دارند، معتقد است تورم سالهای اخیر ناشی از افزایش نرخ ارز است. یعنی تورم ناشی از فشار هزینه است، نه فشار تقاضا. این دیدگاه میگوید با افزایش نرخ ارز، فشار هزینه بالا میرود که هم قیمتها را بالا میبرد و هم به انتظارات تورمی دامن میزند و در نتیجه تورم ایجاد میشود. اما مساله این است که وقتی میانگین تورم مزمن و پایدار برای بیش از چهار دهه نزدیک به 20 درصد باشد که رقم بسیار بالایی است و اکنون به بیش از دو برابر افزایش یافته است، نمیتوان از سهم مسلط رشد نقدینگی غافل شد. نکته مهم اینکه در دورههای زیادی که دولت برای تثبیت نرخ ارز تلاش و هزینه کرده است، نتیجه تورم بالا با میانگین نزدیک به 20 درصد بوده است. از اینرو در سهم مسلط رشد نقدینگی نباید تردیدی داشت اما میتوان جهش نرخ ارز را با توجه به اثرگذاری آن بر قیمت بخش عمدهای از کالاها و مواد اولیه، نهادهها و هزینه-فرصت، روی تشدید تورم اثرگذار دانست. نرخ ارز عامل مهمی است که همزمان هم معلول تورم است و هم اثرگذار روی آن.

با توجه به اختلافنظر عمدهای که در مورد نقش نرخ ارز در تورم وجود دارد، به نظر میرسد در تحلیل شرایط اقتصاد ایران، در ابتدا باید اساساً روی خود مفهوم «ارز» نیز مداقه بیشتری داشت. پرویز خسروشاهی معتقد است که باید یک نکته مهم را به خاطر داشت که ارز حاصل از صادرات نفت که اصلیترین منبع ارزی اقتصاد ایران است با ارز حاصل از صادرات دیگر کالاهای ساختهشده تفاوت ماهوی دارد. به گفته او، ارزی که از صادرات نفت به دست میآید نوعی ارز رانتی است. با توجه به قیمت نفت در بازارهای جهانی و هزینه پایین استخراج نفت، عملاً بخش غالب قیمت ارزی یک بشکه نفت، نوعی ارز رانتی است که به دست دولت میافتد و از این منظر دولت به راحتی میتواند از آن برای سرکوب قیمت دیگر کالاها استفاده کند. در صورتی که بخش زیادی از ارز ناشی از صادرات کالاهای غیرنفتی مربوط به هزینههای ساخت و تولید کالاست. از این جهت ارز نفتی ایران با ارز حاصل از صادرات پارچه یا کفش متفاوت است؛ بنابراین میان نقش و کارکرد و اثرگذاری ارز در اقتصاد ایران با ارز در اقتصاد ویتنام یا اقتصاد ترکیه که کالاهای ساختهشده تولید و صادر میکنند، نیز تفاوت قابل توجهی وجود دارد. در اقتصاد ایران دولت ارزی رانتی در اختیار دارد که با کمترین هزینه و تقریباً رایگان در اختیارش قرار گرفته است و در نتیجه میتواند از آن به عنوان ابزار سرکوب قیمت دیگر کالاها استفاده کند.

دسته دوم، عوامل سیاسی است که در دو دهه اخیر مدنظر قرار گرفته و مولفههایی چون میزان باز بودن و بسته بودن نظام اقتصادی و سیاسی، نظام نرخ ارز، سطح فساد، نابرابری و شکل توزیع درآمد که بسیار وابسته به ساختار سیاسی کشورهاست هم میتواند در شکلگیری تورم موثر باشد. این عوامل است که باعث میشود یک اقتصاد دچار کسری بودجه یا رشد پایه پولی شود.

دسته دیگر هم عوامل نهادی و ساختاری است. برای مثال استقلال بانک مرکزی یک عامل نهادی است. یعنی تا زمانی که بانک مرکزی مستقل نباشد نمیتوان پایه پولی را کنترل کرد. عوامل ساختاری مانند قیمتگذاری دستوری هم باعث شده است که نتوانیم تورم تکرقمی پایدار داشته باشیم. تجربه هم نشان داده است که هر زمان تورم کاهش یافته و حتی تکرقمی شده است، بلافاصله در سال بعد مجدد افزایش یافته و در سطح پایین باقی نمانده است چون عوامل ساختاری اجازه پایین ماندن تورم را به ما نمیدهد.

سیاست پولی یا سیاست مالی؟

ایدههای مالیگراها در تئوری تورم، در دهه 1990 نمایان شد. این گروه از اقتصاددانان این نظریه را مطرح میکنند که تورم بیش از آنکه یک پدیده پولی باشد، یک پدیده مالی یا بودجهای است. در واقع مالیگراها مهمترین عامل تورم را کسری بودجه و شوکهای سیاست مالی ناشی از آن میدانند. براساس رویکرد فریدمن اگر بانک مرکزی سیاست پولی قاعدهمند داشته باشد و هدفگذاری تورم و کلهای پولی را انجام دهد، ثبات قیمتها در اقتصاد تضمین میشود و تورم کاهش مییابد اما مالیگراها این را کافی نمیدانند و بهطور کلی رویکرد مالی در تورم را به دو شکل میتوان دید: اول شکل ضعیف تئوری مالی تورم و دیگری شکل قوی آن.

توماس سارجنت و نیل والاس اقتصاددانانی بودند که در دهه 1990 روی این تئوری کار کردند. در تئوری ضعیف مالی، فرض اولیه این است که دولت بودجهاش را به صورت مستقل تدوین و کسری یا مازاد آن را هم اعلام کند. از طرفی منابعی را هم که باید از طریق چاپ پول تامین کند، مشخص کند. در این شرایط تئوری ضعیف میگوید با توجه به مشخص بودن کسری بودجه و چاپ پول انتظار میرود سیاست پولی مطابق با کسری بودجه و تامین مالی مشخص شود. پس سیاست مالی و بودجهای دولت است که تعیین میکند نرخ تورم چقدر باشد.

زمانی که دولت برای انتشار اوراق بدهی محدودیت دارد، مجبور میشود که پول خلق کند و سیاست پولی راهی جز خلق پول و تن دادن به تورم ندارد. در واقع در این شرایط سیاست پولی منفعل است. توماس سارجنت میگوید در بازی جوجه (Chicken Game) بین بانک مرکزی و دولت برای تامین کسری همیشه دولت برنده است. چون بانک مرکزی نمیتواند در برابر دولت بایستد چرا که مقاومت بانک مرکزی به نکول بدهیهای دولت بهخصوص در کشورهای در حال توسعه منجر میشود. بنابراین این بودجه دولت است که محرک رشد پایه پولی است.

شکل ضعیف تئوری مالی تورم میتواند تا حدود زیادی تورم موجود در اقتصاد ما را توضیح دهد. به همین دلیل گفته میشود در اقتصاد ایران سیاست مالی و سیاست پولی یا عرضه پول درونزاست. بنابراین تعهد سیاستگذار پولی نمیتواند سیاست ثبات قیمتها و کاهش تورم را تضمین کند و به همین دلیل است که هدفگذاری تورمی بانک مرکزی در سالهای اخیر بیشتر شبیه یک شوخی است. در حال حاضر مقاومت بانک مرکزی موجب افزایش قابل توجه بدهی دولت شده است. این شرایط نمیتواند ادامهدار باشد چون دولت نمیتواند مقدار زیادی اوراق در بازار چاپ کند و به قول سارجنت این بانک مرکزی است که حتی در شرایط استقلال نسبی در برابر دولت کوتاه میآید. بنابراین این سیاست مالی است که نرخ تورم آتی را مشخص میکند.

اما در اقتصادهای توسعهیافته تئوری قوی مالی تورم حاکم است چون آنجا بازار مالی پیچیدهتر و تنوع ابزاری بالاتر است. برای مثال عملیات بازار باز فدرالرزرو از نظر حجم و عمق بسیار گسترده و عمیق است و مانند اقتصاد ما صرفاً نرمافزاری نیست که محدود به استقراض بانکها از بانک مرکزی شود. در آمریکا اتصال عملیات بازار باز به بازار سرمایه فضای بسیار بزرگی با ابزارهای متنوع ایجاد کرده و به همین دلیل است که استقلال بانک مرکزی تا حدود زیادی واقعی است و فدرالرزرو میتواند چک دولت را به اصطلاح پاس نکند. دولت هم راههای دیگری پیشروی خودش دارد و میتواند به بازارهای مالی و سرمایه مراجعه کند که متصل به بازار پول است. به دلیل اینکه در این شرایط، استقلال بانک مرکزی واقعیتر و عملیاتیتر است. در نتیجه امکان پولی نکردن کسری بودجه وجود دارد. در چنین اقتصادی است که فدرالرزرو در یک مدت نسبتاً کوتاه با سیاست افزایش نرخ بهره، تورم بالاتر از 9 درصد را به حدود سه درصد کاهش میدهد و آن را کنترل میکند.

گاهی برخی از تحلیلگران با اشاره به رشد حدود 30درصدی نقدینگی در اقتصاد آمریکا و تورم بسیار پایین آن، منکر رابطه رشد نقدینگی و تورم میشوند اما این تحلیل نتیجه بیتوجهی به عوامل مهم دیگری مانند باز بودن اقتصاد آمریکا، جهانی شدن و قرار گرفتن آن در زنجیره ارزش با دیگر کشورها و کنترل نرخ تورم در ارقام بسیار پایین برای سالهای طولانی است. به این دلایل رابطه میان رشد نقدینگی و تورم در این اقتصاد تضعیف شده و اثر عوامل برونزا قویتر شده است. در حالی که در اقتصاد ایران حتی زمانی که بانک مرکزی در برابر خواستههای دولت ایستادگی میکند، دولت به سراغ منابع نظام بانکی میرود. دولت از بانک مرکزی استقراض نکرده اما به منابع نظام بانکی دستدرازی کرده بهطوری که بدهی دولت به نظام بانکی در سال 1401 حدود ۴۰۹ هزار میلیارد تومان افزایش پیدا کرده است. بدهی بانکها هم به بانک مرکزی ۲۴۵ هزار میلیارد تومان افزایش یافته است که به معنای برداشت غیرمستقیم دولت از منابع بانک مرکزی و افزایش پایه پولی است. از زمانی که نسبت کسری بودجه به کل بودجه و تولید ناخالص داخلی واقعی به بیش از دو برابر رسیده، نرخ تورم هم بیش از دو برابر شده است. در واقع یک رابطه قوی میان این دو متغیر وجود دارد.

بازخوانی تاریخ

تورم و کنترل آن اغلب اقتصاددانان را به یاد میلتون فریدمن میاندازد. با این حال فریدمن خود معتقد است که نقش رابرت لوکاس در تبدیل تورم به یک متغیر تحت کنترل بسیار مهم است. او میگوید: «بهدلیل کارهایی که ما (اشاره به کتاب خود با آنا شوارتز) کردیم و بهدلیل کارهایی که باب لوکاس کرد، ما توانستیم امکان رکود و تورم همزمان را پیشبینی کنیم.» آنطور که حسین عباسی، اقتصاددان، روایت میکند، بحث درباره ریشههای تورم و رکود در تمام سالهای بعد از جنگ جهانی دوم از مهمترین بحثهای اقتصاد دنیا بوده است. در آن سالها، تحت تاثیر نظریات کینز، توجه اقتصاددانان به بخش تقاضای اقتصاد معطوف بوده و ریشه دورههای رونق و رکود اقتصادی در نوسانات تقاضای اقتصاد جستوجو میشد. اقتصاددانان نیز در این دوران برای توضیح تورم به سراغ عواملی مثل افزایش هزینهها، اتحادیههای کارگری، میزان تمرکز در صنایع و مواردی از این قبیل میرفتند. با این حال میلتون فریدمن با بررسی رکود اقتصادی و مطالعاتی مفصل به این نتیجه رسید که ریشه تورم را باید در میزان عرضه پول جستوجو کرد. کتاب او که معمولاً با پیشوند بررسی عمیق دادههای اقتصادی توصیف میشود، کاری عمدتاً تجربی بود و نشان میداد که اشتباهات سیاستگذار پولی یا همان بانک مرکزی، نقش اصلی را در تعمیق رکود داشت. رابرت لوکاس برای این نظریه بدیع و انقلابی مبانی تئوریک بنا کرد. الگویی که او معرفی کرد، مدل انتظارات عقلانی بود و همین الگو، نوبل اقتصاد سال 1995 را برای او به ارمغان آورد.

فریدمن معتقد بود که در درازمدت سیاستگذار نمیتواند مردم را فریب بدهد. لوکاس این نظریه را در الگوی انتظارات عقلانی به رفتار آدمیان متصل کرد. او از «انتظارات عقلانی» مردم صحبت کرد که حسابگری مردم را نشان میدهد. طبق الگوی او، وقتی رفتار سیاستگذار اقتصادی قابل پیشبینی باشد، مردم از آن الگو برای پیشبینی تورم استفاده میکنند. لوکاس در سخنرانی خود در زمان دریافت جایزه نوبل عنوان کرد که تغییرات پولی که مردم انتظار آن را دارند، فقط مالیات تورمی است و نرخ بهره اسمی را بالا میبرد اما اثری روی اشتغال و بیکاری ندارد. اما نتیجه نظریهپردازیهای فریدمن و لوکاس چه بود؟ آنها نشان دادند که در وهله نخست نمیتوان با ایجاد تورم، اقتصاد را از رکود خارج کرد و این سیاست شکست میخورد. در وهله دوم نیز نشان دادند که نمیتوان با کنترل قیمتها، تورم را کنترل کرد. اینجا بود که فریدمن گفت تورم همیشه و همهجا پدیدهای پولی است و لوکاس نیز تاکید کرد که ریشه تورم، فقط پول است و تنها عامل ایجاد تورم بانکهای مرکزی هستند.

رابرت لوکاس با استفاده از نقش انتظارات مردم در شکلگیری متغیرهای اقتصادی، راهی را برای کاهش تورم پیشنهاد میکند که به گفته حسین عباسی، برای شرایط کنونی ایران هم صدق میکند. لوکاس میگوید تنها راهی که میتوان تورم را به سرعت کاهش داد این است که انتظارات مردم درباره میزان عرضه پول تغییر کند. تنها راهی که این انتظارات را عوض میکند، تعهد عملی دولت به بودجه متوازن است. تا وقتی که هزینههای دولت با درآمدش همخوانی نداشته باشد، مردم انتظار چاپ پول و تورم را خواهند داشت و در نتیجه رفتارشان را طبق شرایط تورمی هماهنگ خواهند کرد.

بازخوانی همین چند سطر برای سیاستگذار پولی در ایران میتواند درس بسیار مهمی دربر داشته باشد، مردم رفتار سیاستگذار را پیشبینی میکنند و در نتیجه سیاستهای او به سرعت بیاثر میشود، اگر از ابتدا بیاثر نبوده باشد. در نتیجه تنها راه پیشرو برای کنترل تورم، حرکت به سمت بودجهای متوازن است که انتظارات مردم را تغییر دهد، انتظاراتی که چندین دهه تجربه پشت آن خوابیده است.

منبع: تجارت فردا

| لینک مطلب: | http://eghtesadkerman.ir/News/item/8491 |